非理性暴跌后,一季度沿海散货运输市场路在何方?-亚马逊头程

2021-02-03 10:25:53

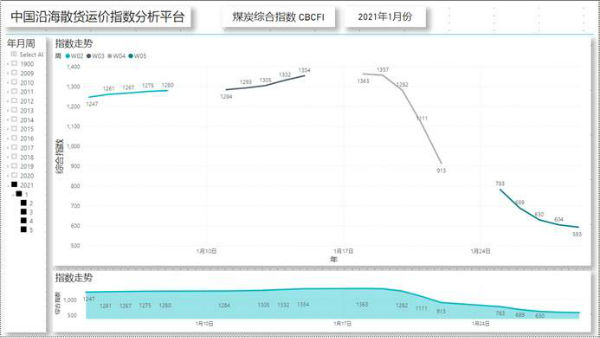

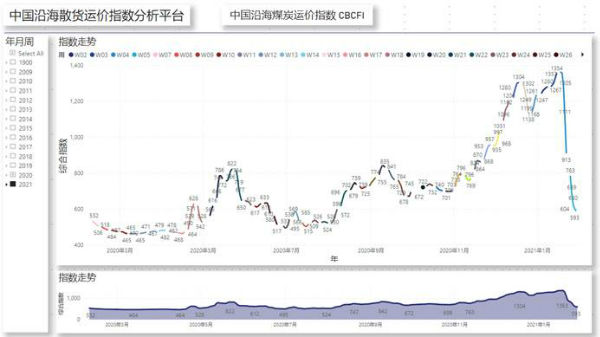

2021年1月29日,新年第一个月末的周五,中国沿海煤炭运价指数 CHINA COASTAL BULK(COAL) FREIGHT INDEX(CBCFI)报收于592.72点,较前周五2021年1月21日的913.41点下跌320.69点,一周跌幅达到35.1%;与近期2021年1月18日最高的1363.25点相比,下跌了770.53点,在短短的11天、9个工作日内,下跌幅度达56.5%,平均每个工作日下跌85.61点,如此剧烈的断崖式暴跌,让货主迷惑,让众多船东惊慌失措。

沿海干散货运输,在2021年新年一开年,就遭遇了一个特别的、值得重点分析的场景和案例。

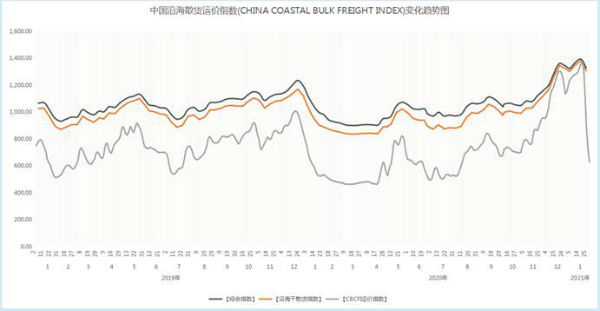

一、2020年沿海散货运输市场走势—“波澜壮阔”

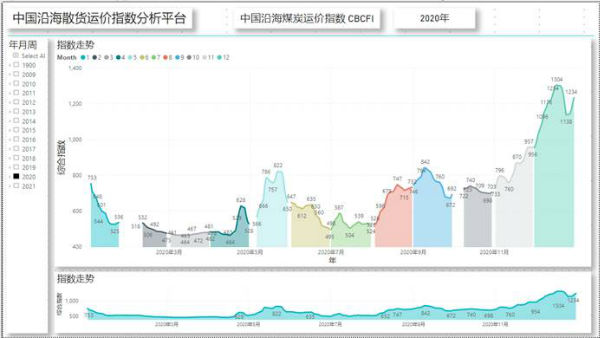

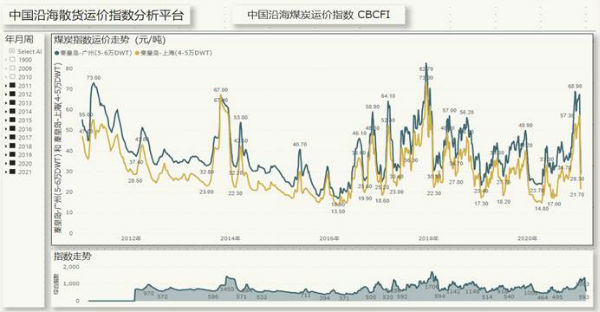

2020年,中国沿海煤炭运价指数(CBCFI)从年初752.92点开盘,最低点为3月13日的463.51点,最高点为12月18日的1304.29点。高低点差为840.78 点,从最低点起算,最高涨幅为181.39%。

1月份,由于2020年的春节较往年偏早,工厂陆续停工,加上煤炭长协谈判未定,新一年的进口煤额度放开,节前本就利空围绕的内贸煤需求进一步受到冲击,悲观情绪弥漫,沿海运输需求萎缩明显,沿海运输市场行情趋于冷清,市场快速滑落。

2月份,春节假期运输市场淡季,叠加疫情影响,沿海煤炭运输市场异常低迷。因封航和库存高企等因素影响,运力过剩矛盾突出,油价及疫情影响下的人工成本增加,运价跌至船东成本线以下,市场停船抛锚船舶数量、范围不断扩大。

3月份,国内疫情得到有效控制,下游复工复产步调逐步趋稳,基建类的货盘放出较多,带动市场需求小幅提升,但前期抛锚停泊的过剩运力逐步消化中,运价一直在低位徘徊。指数创出年内新低463.51点。

4月份,全球疫情爆发,冲击我国沿海经济运行,国内大宗散货运输需求没有明显提高,沿海散货运输价格小幅波动。下半月,在上游煤矿限时优惠放量的利好刺激以及进口煤通关困难的影响下,市场货盘明显增加,成交活跃。在经历了几个月的低运价后,船东挺价情绪高涨,谈判态度强硬,沿海煤炭运输价格连续几天出现大幅跳涨。

5月份,国内疫情已经得到初步控制,多地取消低风险地区人员14天隔离要求,全国复工、复产基本展开,行业开工率得到了明显提升,基建投入力度持续加大,煤炭供给略显紧张,一系列稳煤价政策出台,进口煤限制收紧,煤炭价格企稳后上涨,贸易商和电厂加紧囤货,煤炭市场陷入“越缺、越涨、越买”的局面,运输市场成交火热,运力供不应求,运价持续上涨,总体保持震荡上行走势。

6月份,梅雨季节,电厂库存开始向上小幅攀升,煤价维持中高位水平,电厂缺乏补库热情,采购多以刚需为主。海砂和河砂同步整治,在运价上涨后,砂石运输需求受到抑制,市场货源大幅减少,释放出大批运力挤占煤炭运输市场。虽然外贸市场行情好转,开始吸引内外贸兼营船流向外贸市场,但是货少船多的基本格局没有太大的改变,运价整体呈现下行态势。

7月份,长江沿线部分地区遭受洪灾,基建项目、工程建设受阻。三峡等水电站接近满负荷运行,水电发力较为稳定。国家能源集团公布暂停7月现货煤销售,中国华能集团发布了关于严格控制市场现货煤采购的通知,要求刚性兑现长协计划,煤电博弈加剧。内外贸兼营船受外贸市场行情火热吸引基本都流向外贸航线,大船运力略显紧张,华南开始高温、华东地区受降雨影响,两个市场两极分化,在持续的高温天气以及后期旺季的预判下,船东挺价意愿偏强,整体走势趋稳。

8月份,高温天气肆虐,华东电网最高用电负荷节节攀升,日耗连续多天刷新历史记录。华南地区煤炭需求依旧保持旺盛态势;砂石等建材货盘频现,进一步挤占运力。在外贸运输市场较好走势的影响下,内外贸兼营船舶回归数量有限。在华东、进江、华南航线以及外贸航线的联动作用下,8月份运输需求明显转好,各航线运力均略显紧张,运价迎来较大上涨空间。

九月份,高温天气影响减弱,“金九银十”工业旺季来临,台风造成船舶扎摊,进口煤政策收紧传闻,华南地区煤炭消耗转向内贸煤,沿海煤炭运价持续上涨,市场情绪乐观,上半月运价以涨为主,下半月运价略有调整。

10月份,受国庆和中秋双节影响,整体呈现供需弱平衡状态,运价窄幅整理。

11月份,“冷冬”预期加强,北方地区大范围降温,集中供暖开启;煤炭主要产地接连发生煤炭矿井事故,进口煤限制政策逐步明朗,煤炭期货价格大涨;北方港口因、货源、天气原因压港情况较为严重,市场氛围转好,运价出现大幅上涨,月末创出前11个月指数的新高。

12月份,浙江、湖南等多省出现电力供应紧张、拉闸限电、错峰限产情况,电厂保供压力较大,煤炭需求呈现明显增长。市场煤炭供给量远低于预期,违约率增加,煤炭期货价格强势拉涨,供需紧张格局加剧。矿石等大宗商品价格也陆续拉涨。多种因素导致上下游船舶压港现象频现,船舶周转整体偏慢,沿海运价快速上涨,指数创出年内新高1363点。

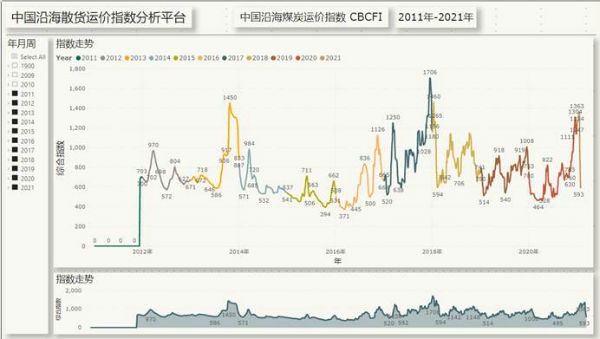

这个点位,是近10年中国沿海煤炭运价指数(CBCFI)的第3个高点。

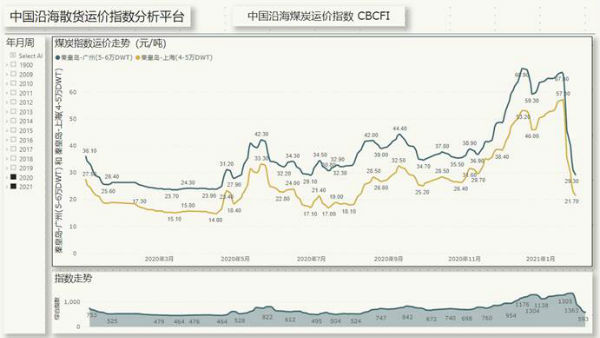

2020年,主要典型航线的煤炭指数运价波动剧烈:

秦皇岛-广州(5-6万DWT)、秦皇岛-上海(4-5万DWT)两条典型航线的年度变化趋势如下图:

秦皇岛-广州(5-6万DWT)航线指数运价,在3月11日至3月16日之间停摆,跌止年度最低价:23.7元/吨。

秦皇岛-上海(4-5万DWT)航线指数运价,在4月15日至4月16日之间停摆,停在年度最低价:14.8元/吨。

秦皇岛-广州(5-6万DWT)航线指数运价,在12月17日达到年度最高价68.9元/吨。

秦皇岛-上海(4-5万DWT)航线指数运价,在12月18日达到年度最高价53.2元/吨。

在十多年的指数历史上,当前的运价已经跌至历史低位附近。

二、2021年1月份沿海散货运输市场走势— “动人心魄”

2021年新年开年以来,沿海散货运输市场走出了一波让业界惊心动魄的走势。

指数由最低点为2020年3月13日的463.51点,走到2021年1月18日最高的1363.25点用了311天!如果从2020年8月7日的596.7点起算,到1363.25点用了164天!但1月份下跌期间,从1363.25点到2021年1月29日的592.72点,只用了11天!下跌幅度和速度都远远超出了业界可以想象的预期,股票市场有“股灾”一说,沿海运输市场,好像目前还没有一个专门用词来形容这一状态,极像跳水比赛中的“十米跳台”项目。

回溯这波沿海市场行情,指数上涨原因确定且充分:

1.中国成为全球唯一实现经济增长的经济体

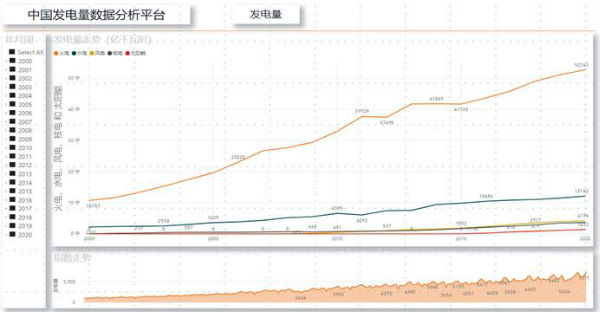

2020年,我国应对措施得当,在很短的时间内成功控制新冠病毒疫情,社会生产逐步恢复正常,成为全球唯一保持增长经济体。中国“双循环”战略开始推进并实施,海外制造业受疫情影响开工减少,需求订单转向中国,制造业PMI指数转入景气区间,国内经济转好,社会用电增速明显好于预期,2020年发电量74170亿千瓦时,比上年增长2.7%,用电需求回暖,其中火电发电量仍保持高速增长态势。

2.煤炭供需出现结构性矛盾

2020年国内生产原煤38.4亿吨,比上年增长0.9%,远低于发电量增速。在国内煤矿安全检查、国内西部煤矿反腐力度加强等因素制约下,国内动力煤供小于需,形成卖方市场,下游买家心态转变,煤炭价格从低位突破发改委设定的关于平抑煤炭市场价格异常波动价格红色区间下限。

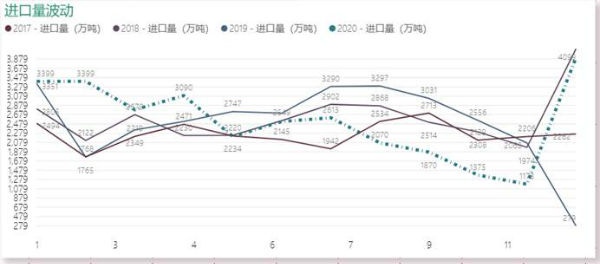

2020年,中国进口煤炭3.04亿吨,比上年增长1.5%。但月度进口量不均衡,1-2月份较多,但主要是受配额限制由2019年跨过来的进口量,其后由于额度控制,以及澳煤进口限制,进口量逐月下降,2020年1-11月为26520万吨,同比下降10.8%。在供应紧张后,12月份的放开、放量,才追上去年总量水平。

3.供电端出现结构性矛盾

2020年四季度,我国迎来冷冬,各地气温均创下新低,电网用电负荷上升,但后3个月水电、风电发电量均出现下滑,全靠火电支撑,供电端的结构性矛盾突出。我国电力需求快速增长、电力装机容量不断扩大,但“煤电过剩与尖峰电力短缺并存”的电力结构性矛盾始终没有得到有效解决,出现了“全年富电量、短时缺电力”的现象。

去年几个省份的缺电,主要集中于用电高峰,调峰电量全靠火电来保障,火电发电突变的需求,造成对煤炭运输脉冲式的波动需求。

指数下跌原因却令人哀叹:

4.煤价高位回落,采购意愿突然收缩

贸易商追涨杀跌,煤价高位时,采购需求集中释放,而近期随着煤价的下跌,需求端多转持观望心态,由于临近春节长假,除刚性需求外,补库存操作放缓,需求突然收缩、减缓,是本次运价暴跌的主要原因之一。

5.船东心态脆弱,恐慌心态快速传导

这三年,沿海散货市场一直在低位徘徊,指数多在900以下波动,超过1000点后,船东恐高心态严重,信心不足,传统的节前模式,叠加煤价下跌带动需求阶段性减弱,部分船舶发生货载被货主、代理弃单现象,出现锚地船落空现象,船东出现恐慌心态,并迅速传导,相互踩踏,运价出现非理性断崖式下跌。

6.即期指数助跌,定价体系恶性循环

目前沿海运价指数体系是即期指数+长协指数的模式,沿海散货综合指数、以及含长协的沿海干散货指数波动相对比较平稳,长协量比重比较大,即期量相对较少但指数波动剧烈,在市场下跌期间,即期现货成交量会进一步萎缩,造成一部分极少、局部的成交就决定了指数价格,指数快速下跌,又影响船东心态,造成恶性循环。

三、一季度沿海散货运输市场走势— “值得期待”

(一)短期市场负面情绪需要快速修复

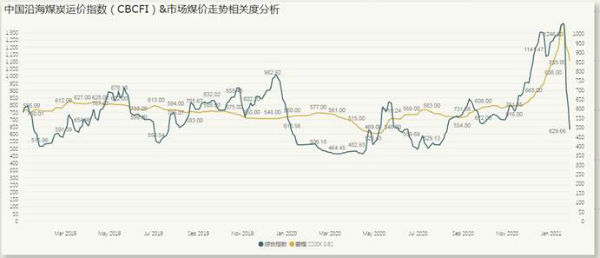

沿海干散货运输市场波动,主要与煤炭运输供需高度相关,与煤炭价格走势也有一定的关联度,与多方博弈心态的关联度也越来越高。

1.煤炭价格节前大概率仍有下调空间

随着春节假期临近,中旬开始进入传统的需求淡季,部分企业过节停产,煤炭日耗会降有所下降,短期煤炭会出现供大于求的状况,煤价大概率仍处在高位回调过程中,回调的幅度会受供需双方博弈、进口煤政策变化、疫情控制程度等因素变化左右。

2.兼营船加速外放降低运力供给压力

近期内贸市场快速下跌后,散货市场内贸、外贸线市场租金水平差距拉大,部份兼营船船东已经开始大批量将兼营船由内贸线转投向外贸航线经营,将缓解内贸市场运力供给端的压力。

3.沿海运输市场修复重在信心恢复

近期沿海市场下跌受非理性情绪、因素影响较大,煤炭价格越过1000元/吨后,近期有所回调,但回调幅度有限,且仍在高价位;沿海运价指数却在几天内跌回底部。

节前、节后沿海运输市场能否走稳、反弹,关键在于船东等市场主体信心的恢复程度,信心比黄金更重要!

(二)节后市场需求将从底部快速反弹向好

1.国内经济增长强劲复苏

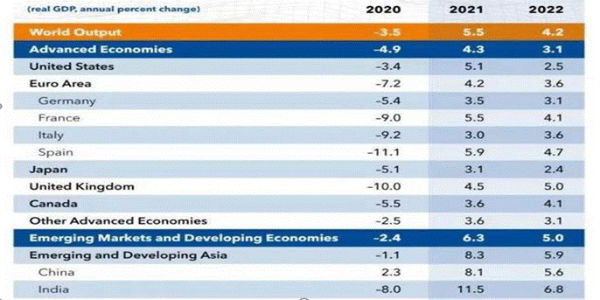

中国将是唯一一个有望实现自2020年起连续三年正增长的主要经济体。根据2021年1月26日国际货币基金组织(IMF)更新的《世界经济展望报告》,上调全球经济增长至5.5%。报告预计2021年和2022年中国经济增长将由2020年的2.3%上升达到8.1%和5.6%,中国作为全球经济稳定器的作用凸显。

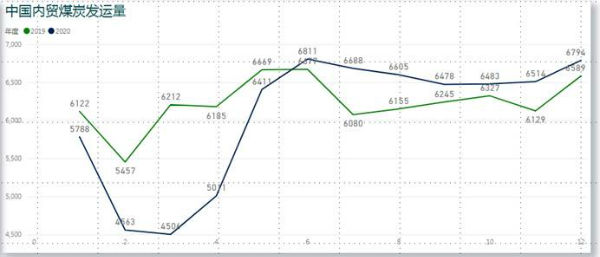

2.沿海大宗商品运输需求稳定增长

根据交通运输部的快报数据,2020年沿海煤炭发运量除年初受疫情影响期间以外,后续几个月度的发运量均较2019年有较大幅度的增长,按照今年国内经济的高速发展态势,大宗商品运输需求稳定增长是确定的、可预期的。以南方电网为例,2020年南方五省区广东、广西、云南、贵州、海南等全社会用电量达13056亿千瓦时,同比增长5.0%。电网据预测,2021年南方电网全网最大统调负荷2.17亿千瓦,同比增长8.6%,全网用电将保持平稳增长,预测最大负荷需求1.38亿千瓦,同比增长8.8%。广西预计最大负荷需求3000万千瓦,同比增长5.3%。云南省内用电快速增长,预计最大负荷需求3140万千瓦,同比增长12.1%。贵州、海南电力供需基本平衡,预计最大负荷需求分别同比增长3.4%、11.1%。

3.煤电博弈进入新阶段

2021年,在需求端,预计煤炭总需求量约为41.38亿吨,同比增长5.6%。在供给端,十三五期间,全国煤炭央企共整合资源2.4亿吨,关闭产能1.19亿吨,新增产能释放接近尾声,煤炭生产从严控制后,国内供给缺乏弹性,粗略统计2021年可投产的新建产能规模预计为4770万吨/年,考虑矿井的投产时间,以及部分小矿井继续去产能,实际产量增速预计在1.0%左右,此后几年预计增速持续回落,煤炭供需形势将趋紧。

在经历2020年末的煤炭紧张状态后,上下游都越来越认识到,中长期合同制度是维护煤炭市场和煤炭经济运行的压舱石。2021年年的中长期合同签订工作相当顺利,元旦期间,7家大型煤炭企业联合发布了倡议,主动承担社会责任,挖潜增产,主动多交易中长期合同。目前2021年煤炭中长期合同的签约量达到21亿吨,创历史新高。

4.变数之一:进口煤政策

为缓解目前国内供应紧张局面,去年12月份起相关部门已经放松了对动力煤进口的限制,但不包括澳大利亚煤,去年12月份澳煤通关量降至零。

2021年中国将放出新的进口额度,允许进口煤通关,目前并没有迹象表明放宽对澳煤进口的限制。2020年一季度,部分进口商利用国家进口煤炭政策总量年度控制的机制,在前几个月密集进口通关了不少进口煤,今年国家在这方面的政策,将成为一季度沿海运输市场较大的变数。

5.变数之二:疫情控制措施和复工节奏

一季度市场的另一个变数,就是今年春节期间疫情控制政策变化,因部分地区疫情反弹,各地提出“春节期间非必要不返乡”的倡议,鼓励企事业单位安排职工弹性休假、就地过年。很多单位已经在安排假期加班,部份省份已经降低风险级别,如果疫情控制得当,预期节后复工速度、节奏可能变快,节后需求恢复速度可能超过往年。

综上,预计一季度沿海散货运输市场节后将从目前的底部区域快速反弹;在经济强劲复苏带动下,沿海散货海运市场恢复向好是值得期待的。

来源:船货易 作者:周兵、严守军、张羽

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。

| 国际空运 | 国际海运 | 跨境铁路 | 国际快递 |

|---|---|---|---|

| 空运价格查询 | 海运价格查询 | 铁路价格查询 | 快递价格查询 |

| 我的物流 | 起始地 | → | 目的地 | 45+ | 100+ | 300+ | 详情 |

|---|---|---|---|---|---|---|---|

| 国际空运 | 深圳空运 | → | 迪拜 | 30 | 25 | 20 | 查看详情 |

| 国际海运 | 广州海运 | → | 南非 | 26 | 22 | 16 | 查看详情 |

| 国际快递 | 上海快递 | → | 巴西 | 37 | 27 | 23 | 查看详情 |

| 跨境铁路 | 宁波铁路 | → | 欧洲 | 37 | 27 | 23 | 查看详情 |

| 多式联运 | 香港快递 | → | 南亚 | 30 | 27 | 26 | 查看详情 |

2025-07-16

2025-07-11

2025-07-11

2025-07-07

密码登录在这里

密码登录在这里

快捷导航

快捷导航